いつもありがとうございます。

二代目社長専門

キャッシュフローコーチ®/税理士

東條尚司です。

お客様から

「”黒字倒産”って何?」

って質問を受ける

ことがあります。

「黒字なのに倒産するって

不思議なもんだねぇ!」

確かにその通りですよね。

黒字倒産って何?

会社として

利益が出ている(黒字)

にも関わらず

倒産してしまうことを

「黒字倒産」

といいます。

なぜ、黒字倒産が起こるの?

企業が倒産する原因は、

「資金ショート」

です。

資金ショートにより、

仕入先に仕入代金の支払いが

できなくなったり、

銀行に借入金の返済が

できなくなり、

事業を継続することが

難しくなる状態を

倒産といいます。

黒字でも、資金ショート

することがある!

ということです。

タイミングのズレが

資金繰りに大きく影響

会社の

売上・経費の増減と

お金の増減は、

一致しません。

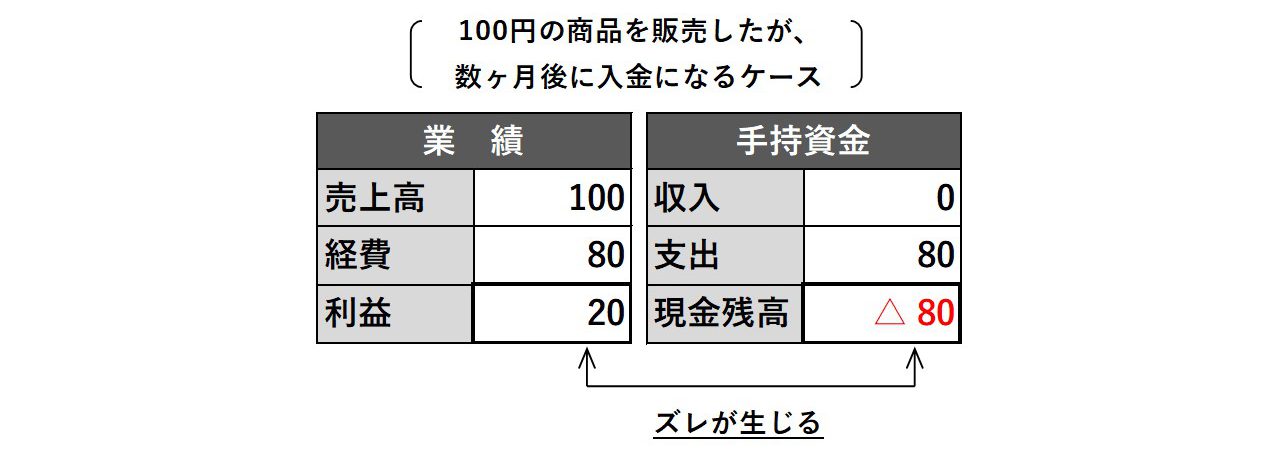

たとえば、

企業間取引(B to B)

においては、

実際に商品を販売しても

すぐに代金を受け取らず、

数か月後に現金を受け取る

場合が多いです。

[aside type=”normal”]商品の販売時点で「売上高」となるが、入金が伴っていないため「現金の残高」とはズレが生じる[/aside]

商品を販売する

タイミングと

売上代金が入金される

タイミングのズレ

が資金繰りには

大きく影響します。

この商品を販売してから

現金を受け取るまでの間に、

仕入代金や人件費などの

諸経費、借入返済など

支払いに必要な資金が

ショートする場合が

あります。

こういった、

タイミングのズレは

売上高のほかにも

様々なものがあります。

(「在庫」や「仕入代金」など)

不測の事態があったり、

複数の要因が

悪い方向に重なるとき、

資金繰りが大きく

悪化し、取返しの

つかない事態が

生じます。

たとえ

黒字(利益が出ている)

であったとしても、

資金ショートは

十分あり得ます。

利益 と お金 は

連動しない

からです。

借入金の返済は経費にならない

「借入金を返せば

お金が減るんだから

経費じゃないの?」

その気持ちは非常に

よく分かります。

お金を支出する

=経費

この算式は、ほとんどの

場合成り立ちますが、

一部、例外があります。

その例外のひとつが、

借入金の返済

です。

(ほかには、

法人税の納税、設備投資

などがあります。)

お客様からこの質問を

受けるとき、

こういった例を

よく挙げます。

金融機関から100万円を

借りた場合、

「この借入金100万円を

売上に上げますか?」

もちろん、この場合、

売上には上げません。

これと同様、

借入金を返済した

としても、

借入返済金は

経費にはなりません。

借りたお金を返すだけです。

ただし、元本返済に

プラスして支払う利息は、

経費になります。

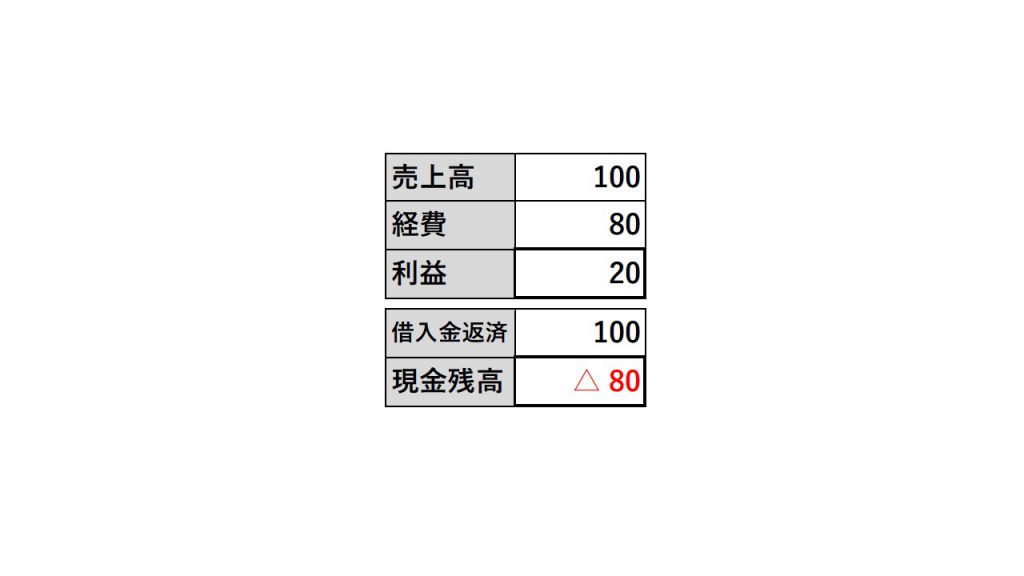

仮に、利益が20円の会社

であっても、借入金返済

が100円あれば、

お金は80円マイナスです。

黒字でもお金が残らない

ひとつの要因です。

お金の流れを「見える化」する

では、黒字倒産を

防ぐためには

どうすれば

いいでしょうか?

お金の悩みは、

全体を【見える化】すれば、

8割解決します!

会社の中でも、

売上計画・利益計画までは

プランニングしている会社

もありますが、

それだけでは不十分です。

売上計画・利益計画では、

「お金の流れ」

は見えない

からです。

「商品販売について

計画を立てると同時に

その売上代金を

いつ回収するか」

あるいは、

「借入金を、

いつ、いくら返済するか」

ほかにも、

「在庫」、「納税」、「設備投資」

など、お金については

勘案しないといけないことが

あります。

そういった、

未来のお金の流れを

数値化し、それを

「見える化」

することで、

「勘定あって銭足らず」

の状態は防ぐことが可能です。

十分な裏付けを持たずに

「たぶん大丈夫だろう」

という、直感に頼った

経営判断の積み重ねが、

資金ショート

に陥る要因のひとつです。

お金の裏付けによる

根拠ある経営判断

をするためにも、

未来のお金の流れを「見える化」する

ことは重要です!

おひとりでは

難しい場合には、

顧問税理士などの

専門家に相談したうえで、

取り組んでみては

いかがでしょうか?

東條でした。

それでは、また明日!

コメント